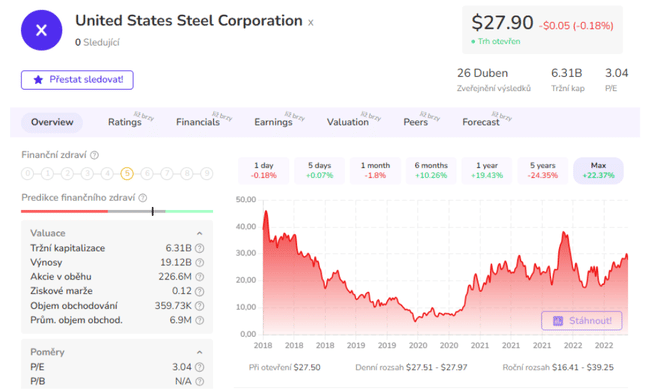

Bugün, pazarda baskın bir konuma sahip olan ancak yatırımcılar arasında çok fazla tanınmayan veya bilinmeyen bir şirket olan U.S. Steel'i analiz etmek için biraz bilinmeyen sulara giriyorum. Peki yatırımcılar için cazip bir seçenek olabilir mi?

U.S. Steel, çelik ve diğer metal ürünleri üreten ve satan bir Amerikan çelik şirketidir. 1901 yılında kurulan şirket, dünyanın en büyük çelik şirketlerinden biridir. Ürünleri otomotiv, inşaat, ulaşım ve enerji gibi birçok sektörde kullanılmaktadır.

U.S. Steel sürdürülebilirlik ve rekabetçilik konusunda kararlıdır ve üretim süreçlerini iyileştirmek ve çevresel etkilerini azaltmak için büyük çaba sarf etmektedir.

Şirket, geçmişi ve sektördeki konumu nedeniyle özellikle ilgi çekicidir. Amerika Birleşik Devletleri tarihindeki ilk büyük çelik şirketlerinden biriydi ve halen dünyanın en büyüklerinden biridir. Geniş üretim tesislerine sahiptir ve ürünlerini dünya çapında tedarik etmektedir. Şirket aynı zamanda birçok kişi için önemli olan sürdürülebilirlik konusunda da öncü olmaya çalışmaktadır.

Ayrıca U.S. Steel, Kuzey Amerika'da endüstrinin gelişimiyle bağlantılı uzun ve zengin bir geçmişe sahiptir. Şirket, Panama Kanalı'nın inşası gibi birçok önemli projede yer almış ve her iki Dünya Savaşı gibi Amerikan tarihindeki birçok önemli olaya da katılmıştır.

Son yıllarda U.S. Steel bir dizi ilginç sözleşme kazanmıştır. Örneğin 2020 yılında şirket, Detroit Körfezi'nde yeni bir köprünün inşası için çelik tedarik etmek üzere ABD hükümeti ile bir sözleşme imzaladı. Şirket ayrıca Asya'daki faaliyetlerini genişleterek bölgedeki otomotiv endüstrisinin en büyük çelik tedarikçilerinden biri haline geldi.

Son yıllarda U.S. Steel, örneğin güneş ve rüzgar enerjisi santralleri için çelik borular üreterek sürdürülebilirlik alanındaki ürün tekliflerini de genişletmeye çalışmıştır. Bu faaliyetler, çevresel etkilerini azaltma ve sürdürülebilir ürünler pazarında kendini konumlandırma çabasının bir parçasıdır.

United States Steel Corporation, aşağıdakiler de dahil olmak üzere çeşitli rekabet avantajlarına sahiptir:

Kapsamlı üretim tesisleri: Şirket, sektördeki en büyük ve en modern üretim tesislerinden bazılarına sahiptir ve bu da büyük miktarlarda yüksek kaliteli çelik üretmesini sağlar. İlgi çekici bir nokta olarak, ABD dışında Slovakya'da da bir fabrikaları var.

United States Steel Corporation yüzyılı aşkın birgeçmişe sahiptir ve sektördeki en eski ve en istikrarlı şirketlerden biridir.

Mükemmel araştırma ve geliştirme: Şirket, pazara yeni ürünler ve yenilikçi çözümler sunmasını sağlayan araştırma ve geliştirmeye büyük yatırımlar yapmaktadır.

Güçlü tedarikçi ilişkileri: Şirketin hammadde tedarikçileri ve ortaklarıyla güçlü bağları vardır ve bu sayede kaliteli hammaddeleri rekabetçi fiyatlarla temin edebilmektedir.

Kapsamlı mağaza ağı: Şirketin dünya çapında geniş bir mağaza ağına sahip olması, müşteri taleplerine hızlı bir şekilde yanıt vermesini ve kaliteli hizmet sunmasını sağlamaktadır.

Şirketin spesifik rakamlarına bakmadan önce, bunun döngüsel bir hisse senedi olduğunu ve her zaman bazı riskler taşıdığını unutmamalıyız 🚨.

Döngüsel hisse senetleri, performansları ekonominin performansına ve ekonomik döngüye veya belirli emtiaların fiyat hareketlerine yakından bağlı olan şirketlerin hisse senetleridir. Ekonomik büyüme dönemlerinde bu şirketlerin ürünlerine olan talep artar ve dolayısıyla karları yükselir, ekonomik gerileme dönemlerinde ise talep azalır ve karlar düşer. Bu nedenle, konjonktürel hisse senetleri genellikle değişken ve daha riskli yatırımlar olarak kabul edilir.

Bundan bahsetmemin tek nedeni, son birkaç yılda (özellikle covide sonrası) ürünlerine olan talepte göreceli bir patlama yaşanmış olması ve bunun da rakamları büyük ölçüde etkilemiş olmasıdır; oysa olası bir durgunluk yaklaşırken, azalan talep ve çelik ve diğer ürünlerin değişken fiyatları nedeniyle covide öncesi yıllardaki rakamlara tekrar bakabiliriz.

Döngüselliği göstermek için emtia fiyatları açısından daha büyük resmi de bilmemiz gerekir, özellikle çelik bu şirket için en çok ihtiyaç duyulan emtiadan biridir. Gördüğünüz gibi, 2021'deki gerçek patlama oldukça şok ediciydi, oysa grafiğe daha geniş bir yıl aralığında bakıldığında şu anda böyle bir ortalamadayız.

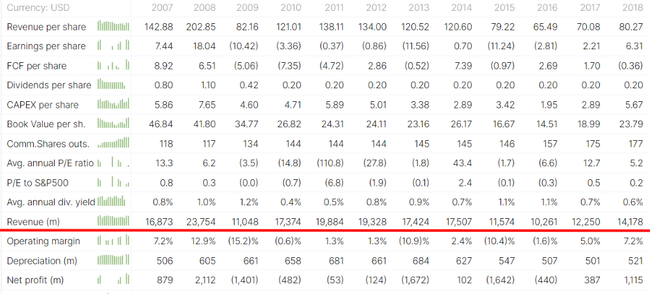

Bunun döngüsel bir hisse senedi olduğunu ve arkamızda oldukça umut verici yıllar olduğunu bilerek, son 3 yıldaki rakamların çok büyük olacağının açık olduğunu düşünüyorum 👇.

Son 3 yıldaki satışlara genel bakış 👇

- 2022 = 21,065 milyar $, 2021'e göre %3,9 artış

- 2021 = 20,275 milyar $, 2020'ye göre %108,14 artış

- 2020 = 9,741 milyar $, 2019'a göre %24,7 artış

Bunu Covid öncesi dönemle karşılaştırdığımızda, gelir açısından oldukça iyi bir sıçrama olduğunu söyleyebiliriz. Ancak yukarıda bahsedilen konjonktürelliğin ve yıllar içindeki dalgalanmanın güzel bir örneğini görebilirsiniz.

Son 3 yıldaki net kâra genel bir bakış 👇

- 2022 = 2,524 milyar $, (yıllık bazda +%39,53)

- 2021 = 4,174 Milyar Dolar, (Yıllık +%458,28)

- 2020 = 1,165 milyar $, (yıllık bazda +%84,92)

Son 3 yıldaki uzun vadeli borçlara bir bakış 👇

- 2022 = 3,914 milyar dolar (2021'e göre %1,32 artış).

- 2021 = 3,863 milyar dolar, %17,72 (2020'ye göre artış).

- 2020 = 4,695 milyar dolar, %29,45 (2019 yılına göre artış).

Son 3 yıldaki serbest nakit akışının özeti 👇

- 2022 = 1,768 Milyar Dolar (Yıllık bazda +%45,65)

- 2021 = 3,253 Milyar Dolar, (yıllık bazda +874,52%)

- 2020 = 0,42 milyar $, (yıllık bazda +%25,8)

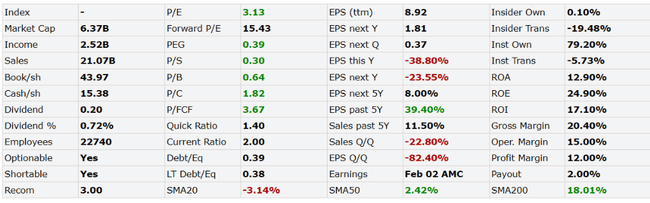

F/K, F/B ve F/S gibi oranlara baktığımızda, hepsinde sektör ortalamasının altında rakamlar görüyoruz.

Sektör ortalamasıyla karşılaştırmak gerekirse - Ortalama F/K 12,5, ortalama F/S 1,11 ve ortalama F/B 1,86'dır.

Bundan sonra ne bekliyoruz?

Bunun döngüsel bir hisse senedi olduğunu zaten biliyoruz, bu nedenle umut verici sonuçlar takip edilmeyebilir. Tüm göstergeler ABD çelik endüstrisinin 2023 yılında iyileşmeye devam edeceği yönünde, ancak çelik üreticileri yatırımcıları yılın ikinci yarısında bu beklentileri değiştirebilecek bir durgunluğun mümkün olduğu konusunda uyarmaktan kendilerini alamıyor.

En büyük yerli üreticilerden biri olan U.S. Steel Corp, talep konusunda iyimser olduğunu ve yılın başında duyarlılığın olumluya döndüğünü belirtti.

Burritt analistlerle yaptığı bir konferans görüşmesinde, "Köşede bilinmeyen pek çok şey var, buna şüphe yok," dedi. "Belki 2023'ün ikinci yarısında hafif bir durgunluk ve 2024'te güçlü bir toparlanma olabilir."

Bu yorumlar, ABD'nin en büyük çelik üreticisi Nucor Corp'un hissedarlarına resesyonun gelecekteki talebi etkileyebileceğini söylemesinin ardından geldi. O zamandan bu yana Nucor ve Steel Dynamics Inc, daha iyi zamanların geleceğine dair ipuçları vererek geçen yılın durgun sonundan kurtuldu.

Şirketin kendisi bu noktada işleri nasıl görüyor?

U.S. Steel yassı haddelenmiş çelik sevkiyatlarının 8,2 milyon tonluk ortalama analist tahmininden daha yüksek olan yaklaşık 8,5 milyon ila 9 milyon ton arasında gerçekleşeceğini tahmin ediyor. Pittsburgh merkezli şirket, zayıflayan imalat faaliyetleri, azalan konut izinleri ve bir dizi jeopolitik risk gibi ekonomik büyümenin önündeki engeller nedeniyle ilk çeyreğin bu yıl piyasa için bir "dibe" işaret edeceğini söyledi.

Riskler

Döngüsellik ve çevresel etkiler 👇

1. Bir durgunluk sırasında çelik fiyatı gerçekten düşebilir. Bu durum genellikle inşaat malzemeleri, otomotiv ve çelik kullanan diğer sektörlere yönelik talepteki düşüşün bir sonucudur. Bu sektörlerdeki şirketler üretim hacimlerini azaltmak zorunda kalırsa, bu durum çelik talebini ve dolayısıyla fiyatını etkileyebilir.

2. Bir şirket vaat ettiği her şeyi yerine getirdiğinde çevresel etki o kadar da büyük bir tehdit oluşturmayabilir, ancak hiçbirimiz hangi standartların ya da kısıtlamaların ortaya çıkabileceğini bilmediğimizden, dolapta dikkat etmemiz gereken bir öcüdür.

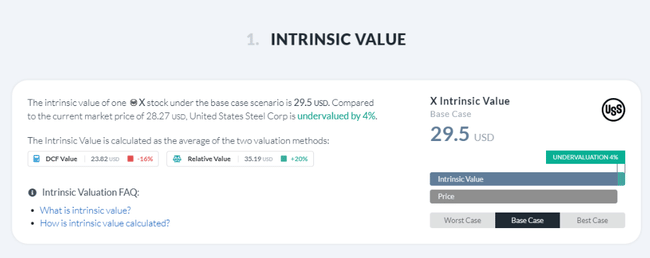

Bugün fiyat hesaplamasıyla işimi biraz daha kolaylaştırdım, bu yüzden alphaspread web sitesini kullanacağım, onların hesaplamasına göre hisse senedi biraz düşük değerli 👇

Birkaç kez yazdığım gibi, bu döngüsel bir hisse senedidir, bu nedenle umut verici bir görünüm beklentisine rağmen, bu tez hisse fiyatını kesinlikle etkileyecek bir durgunluk ile baltalanabilir.

Lütfen bunun finansal bir tavsiye olmadığını unutmayın. Her yatırım kapsamlı bir analizden geçmelidir.