Temettüye duyulan hayranlık ya da sadece temettü ödeyen şirketlere yatırım yapmanın pek de akıllıca olmadığına dair kısa süre önce attığım tweet biraz tepki çekti. Bu yazıda bu konuyu detaylandırmak istiyorum.

Tweet'in bağlantısı 👇

https://twitter.com/horacekpetr22/status/1651842115951788033

Bu arada temettü nedir?

Temettüler, şirketlerin hissedarlarına ödediği kârlardır. Şirketler bunları düzenli olarak paylaşabilir - üç ayda bir, altı ayda bir veya Çek Cumhuriyeti'nde yaygın olduğu gibi yılda bir kez. Zaman zaman, şirketlerin belirli bir miktar para ödediği özel temettülere de rastlamak mümkündür, örneğin normal operasyonlar yoluyla biriktirdikleri ve kullanmadıkları için veya bölümlerinden birinin satışı için para alabilecekleri zaman.

Her ne kadar şirketin kârından pay alsalar da temettülerin her zaman serbest nakit akışıyla karşılanması gerektiğini unutmamak önemlidir, çünkü bir şirketin kayıtlarda kâr elde etmesi bankada yeterli parası olduğu anlamına gelmez.

Bir şirketin temettü ödemesi neden iyidir ve bize paranın yanı sıra ne kazandırır?

"Beni mutlu eden tek şey kâr paylarının geldiğini görmektir."

John D. Rockefeller

Hepimiz "bankada para yok" hissini severiz. Bu bize finansal olarak bağımsız olabileceğimizi ve bu şekilde yeterli para gelirse işe gitmek zorunda olmadığımızı gösterir.

Bunu gerçekten yapan ve tahvil faizi ve temettü ödemelerinin bir kombinasyonuyla yaşayan çok sayıda insan var. Onlara tebrikler!

Temettüler aynı zamanda birçok kişi için mevcut geliri çeşitlendirme işlevi görür ve psikolojik olarak onlara yardımcı olur çünkü bir gelir kaynağını kaybettiklerinde başka bir gelir kaynakları olduğunu bilirler.

Piyasaların zor zamanlarında, temettüler hisse senetlerini daha düşük fiyatlardan satın alma imkanı sağlayabilir ve en azından yatırımlarımızdan bir şeyler elde ettiğimizi hissetmemizi sağlayabilir.

Bu aynı zamanda hala 'bir şeyler elde ettiğimiz' hisse senetlerinin psikolojik olarak daha uzun süre elde tutulmasının daha iyi olduğu gerçeğiyle de bağlantılıdır.

Aramamız gereken şey gerçekten temettüler mi?

Öncelikle şirketlerin neden temettü ödediğine bakalım ve ardından yatırımın amacına ve yatırımcı olarak bundan ne çıkarabileceğimize bakalım.

Bir şirket kâr elde ederse, bununla ne yapacağına dair çeşitli seçenekleri vardır. Aşağıda en iyileri sıralanmıştır.

- Kendi işinize yeniden yatırım yapın - örneğin yatırım yaptığınız şirket bir fast food zinciri işletiyorsa, karı yeni bir şube açmak veya mevcut şubeleri daha verimli hale getirmek için genişletmek için kullanabilir. "Kendi içinde" daha fazla yatırım artık mümkün olmayabilir veya yeterli getiri sağlamayabilir, o zaman diğer alternatifler devreye girer.

- Diğer şirketlerin satın alınması - kar elde etmenin bir başka yolu da diğer şirketleri satın almaktır. Bu genellikle daha risklidir, çünkü yönetim bir hata yapabilir ve satın alınan varlıkları yanlış değerlendirebilir veya bunları tek bir şirket altında birleştiremeyebilir. Ancak "seri satın almalar" konusunda uzmanlaşmış ve bu sayede gerçek birer dev haline gelmiş şirketler de vardır. Örnek olarak Constellation Software veya Berkshire Hathaway verilebilir.

- Geri alımlar - halka açık şirketler her zaman şirketteki hisseyi temsil eden belirli bir miktarda hisse senedine sahiptir. Yönetim uygun görürse (ideal olarak, hisselerin şirket değerine göre düşük değerli olduğunu düşündüğü için), geri alım olarak bilinen işlemi başlatmaya karar verebilir. Pratikte bu, kendi hisselerini piyasadan satın almaya başlayacağı ve böylece onları 'iptal edeceği' anlamına gelir. Böylece diğer hissedarlar kârdan daha büyük bir pay alma hakkına sahip olacaklardır. Bir şirketin 100 hissesi olduğunu ve 10 dolar kazandığını düşünelim. Bu, hisse başına 0,10 dolar kazanç anlamına gelir. Ancak, 15 hisseyi geri satın alırsa, kalan hissedarlar zaten 0,117 $ alırlar. Uygulamada, EPS (hisse başına kazanç) yükseldikçe bu durum daha yüksek bir hisse fiyatına yansımalıdır. Geri alımların avantajı, %1 vergiye tabi olmalarıdır (ABD merkezli şirketler için geçerlidir) ve geçen yıla kadar hiç vergilendirilmiyorlardı (şirket tarafında).

- Temettüler - bir şirketin büyümesi için yatırım yapma imkanı yoksa, kimseyi satın alamıyorsa veya hisse senedi pahalıysa, son seçenek kârdan pay ödemektir, yani temettüler. Genel olarak konuşmak gerekirse, karlarının çoğunu bu şekilde ödeyen çoğu şirket zaten yolun sonuna gelmiştir. Yeterli fiyatlandırılmışlarsa ve uzun bir süre daha para ödeyebileceklerse bu mutlaka kötü bir şey değildir. Sorun şu ki, yüksek temettü verimine sahip şirketler genellikle çeşitli sorunlarla karşılaşır ve bu nedenle temettü ödemeleri sürdürülebilir olmayabilir.

Yatırım yapmanın amacı nedir?

Bir yatırımın amacı genel olarak, riski de göz önünde bulundurarak, yatırılan miktarın değerini en üst düzeye çıkarmak olmalıdır.

Burada yatırımdan nakit akışı sağlama ihtiyacını kasten göz ardı ediyorum, zira bu hisse senedi piyasasında kademeli olarak elden çıkarma yoluyla sağlanabilir ve bu da muhtemelen vergi açısından daha verimlidir (burada temettüler %15 oranında vergilendirilirken, karla elden çıkarma 3 yıl sonra vergiden muaftır).

Toplam yatırım getirisi 3 parçadan oluşur:

Hisse değerindeki büyüme + ödenen temettüler + elde edilen kar payları (sık sık gerçekleşmez, bu yüzden örneğe dahil etmiyorum).

Pratikte bu, bir hisse senedini 100 $'a satın aldıysam, on yıl içinde değeri 223 $'a yükseldiyse ve her yıl 5 $ temettü ödüyorsa, sonunda 165,5 $ veya %165,5 daha zengin olduğum anlamına gelir.

Orijinal 100$ 223$, yani +123$, artı her biri 5$ olan on yıllık temettüler 50$, ancak bundan %15 vergi almam gerekiyor, bu da hesabımda sadece 42,5$ olduğu anlamına geliyor.

42,5 + 123 = 165,5.

Hisse senedi neden 100 dolardan 223 dolara çıktı?

Bunun iki nedeni olabilir, ilki değerlemedeki artıştır. Şirketin 10 dolar kazanç elde ettiğini ve 10 F/K ile işlem gördüğünü varsayalım. Değerlemesi 22,3 F/K'ya yükselirse, aynı EPS'de hisse senedi fiyatı sadece 223 dolar olacaktır.

İkinci ve daha olası senaryo ise (örneğimizde üzerinde çalışacağımız senaryo) şirketin kârının artmış olmasıdır, burada şirket 10 dolar yerine 22,3 dolar kazanmaktadır, aynı değerlemede bu yine 223 dolarlık bir hisse fiyatı anlamına gelmektedir.

Firma temettü ödemek yerine kârı yeniden yatırıma dönüştürseydi ne olurdu?

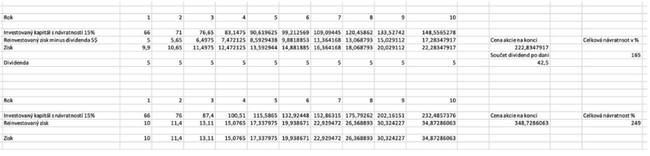

Örneğimizde firmanın yıllık sabit temettü olarak 5 dolar ödediği varsayılmaktadır. Aşağıdaki şekilde, bunun yerine kazancının tamamını yeniden yatırması durumunda nasıl görüneceğini ve her iki durumda da böyle bir firmanın bundan 10 yıl sonra kazancının 10 katından işlem görmesi durumunda getirimizin nasıl görüneceğini karşılaştırabiliriz.

Ekteki tablo, bir firmanın ROIC'si (Yatırılan Sermayenin Getirisi) %15 ise ve ilk yıl 66 $ yatırılmış sermayesi varsa, 10 $ kazandığını, yani 100 $ için 10 F/K ile işlem gördüğünü göstermektedir. Firma ayrıca 5 dolarlık sabit bir temettü öderken, kârın geri kalanını yeniden yatırıyor, böylece getirimiz 10 yılda %165 olacak. Bu da saygı duyulacak bir oran.

Ancak firmanın 5 dolarlık temettü yerine bu kazançları aynı getiri ile işine yeniden yatırdığını düşünelim. Yani 10 yıl içinde 23 dolar değil 34 dolar kazanıyor olacak. Bu da, aynı F/K ile, sonunda 223 dolar yerine 348 dolara satabileceğimiz anlamına geliyor. Bu 125 $ daha pahalı ve temettülerden sonra bile getirimiz %84 daha yüksek olan %249 olacaktır.

Kendinize sorun, hangi hisse senedine yatırım yapmayı tercih ederdiniz? Her yıl birkaç dolar nakit parayı çok daha iyi bir getiri için takas eder miydiniz?

Buradan çıkarılacak sonuç nedir?

Yatırımcılar olarak, öncelikle bir yatırımın bize sağlayacağı toplam getiriyle ilgilenmeliyiz. Temettüler kendi başlarına ne kötü ne de iyidir. Temettü ödemenin arzu edildiği şirketler olduğu gibi, bunun düpedüz kötü olacağı şirketler de vardır.

Aynı zamanda, yatırım perspektifinden baktığımızda, sadece yatırım yapmak istediğimiz şirketin ne durumda olduğuna değil, aynı zamanda onu hangi fiyattan satın aldığımıza da bakmamız gerekir. Sadece temettü ödeyen şirketlere bakmak ya da onları tercih etmek, yatırım evrenini daraltır ve sermaye tahsisi açısından hiçbir anlam ifade etmez.

Aslında, kârlarının çoğunu dağıtan şirketlerin bu kârları yeniden yatırıma dönüştürme fırsatları sınırlıdır, bu da kârlarının ya çok yavaş büyüdüğü ya da hiç büyümediği anlamına gelir. Pratikte bu durum genellikle hisse fiyatlarının fazla hareket etmemesi, hatta düşmesi anlamına gelir ve yatırımcılar en fazla aldıkları temettü ile kendilerini avutabilirler.

Dikkatli yatırım yapın.

Lütfen bunun finansal tavsiye olmadığını unutmayın.